آموزش استفاده از اندیکاتور macd (مکدی)

اندیکاتور MACD (Moving Average Convergence Divergence) یکی از محبوبترین و پرکاربردترین ابزارها در تحلیل تکنیکال است. این اندیکاتور توسط جرالد اپل در اواخر دهه ۱۹۷۰ توسعه یافت و از آن زمان تاکنون به عنوان یک ابزار قدرتمند برای شناسایی روندها، مومنتوم و نقاط ورود و خروج در بازارهای مالی مورد استفاده قرار گرفته است. در این مقاله، به بررسی جامع اندیکاتور MACD، نحوه استفاده از آن، و تجربیات شخصیام در استفاده از این ابزار خواهم پرداخت.

بخش اول: معرفی اندیکاتور MACD

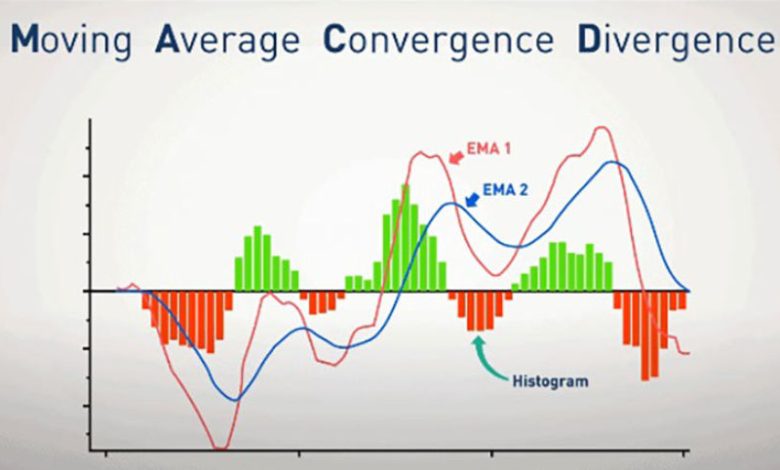

اندیکاتور MACD از سه جزء اصلی تشکیل شده است:

- خط MACD: این خط از تفاضل دو میانگین متحرک نمایی (EMA) با دورههای زمانی مختلف محاسبه میشود. معمولاً از EMAهای ۱۲ و ۲۶ روزه استفاده میشود. فرمول محاسبه خط MACD به صورت زیر است:

MACD Line=EMA12−EMA26

- خط سیگنال (Signal Line): این خط یک میانگین متحرک نمایی از خط MACD است و معمولاً با دوره زمانی ۹ روزه محاسبه میشود. خط سیگنال به عنوان یک فیلتر برای سیگنالهای خرید و فروش عمل میکند.

- هیستوگرام MACD: این بخش نشاندهنده تفاوت بین خط MACD و خط سیگنال است. هیستوگرام به صورت میلههای عمودی نمایش داده میشود و تغییرات مومنتوم را به خوبی نشان میدهد.

بخش دوم: نحوه استفاده از اندیکاتور MACD

۱. شناسایی روندها

یکی از اصلیترین کاربردهای MACD شناسایی روندهای بازار است. زمانی که خط MACD بالای خط سیگنال قرار میگیرد، نشاندهنده روند صعودی است و زمانی که خط MACD زیر خط سیگنال قرار میگیرد، نشاندهنده روند نزولی است. در تجربه شخصیام، استفاده از MACD برای شناسایی روندهای بلندمدت بسیار مفید بوده است. به عنوان مثال، در بازار سهام، زمانی که خط MACD از خط سیگنال عبور میکند و به سمت بالا حرکت میکند، معمولاً نشاندهنده شروع یک روند صعودی قوی است.

۲. شناسایی واگراییها

واگراییها یکی از قدرتمندترین سیگنالهایی هستند که MACD میتواند ارائه دهد. واگرایی زمانی اتفاق میافتد که قیمت و اندیکاتور در جهت مخالف یکدیگر حرکت کنند. به عنوان مثال، اگر قیمت در حال تشکیل higher high باشد اما MACD در حال تشکیل lower high باشد، این یک واگرایی نزولی است و میتواند نشاندهنده ضعف در روند صعودی باشد. در تجربه شخصیام، واگراییها اغلب سیگنالهای قوی برای بازگشت روند بودهاند. به عنوان مثال، در بازار فارکس، شناسایی واگرایی نزولی در جفت ارز EUR/USD به من کمک کرد تا قبل از شروع یک روند نزولی قوی، از موقعیت خرید خارج شوم.

۳. استفاده از هیستوگرام MACD

هیستوگرام MACD تغییرات مومنتوم را به خوبی نشان میدهد. زمانی که هیستوگرام در حال بزرگ شدن است، نشاندهنده افزایش مومنتوم است و زمانی که هیستوگرام در حال کوچک شدن است، نشاندهنده کاهش مومنتوم است. در تجربه شخصیام، استفاده از هیستوگرام برای شناسایی نقاط بازگشت روند بسیار مفید بوده است. به عنوان مثال، در بازار کالاها، زمانی که هیستوگرام شروع به کوچک شدن میکند، معمولاً نشاندهنده کاهش مومنتوم و احتمال بازگشت روند است.

بخش سوم: نکات تخصصی در استفاده از MACD

۱. تنظیمات دورههای زمانی

در حالی که تنظیمات پیشفرض MACD (۱۲، ۲۶، ۹) برای بسیاری از معاملهگران مناسب است، اما این تنظیمات میتواند بسته به استراتژی معاملاتی و بازار مورد نظر تغییر کند. به عنوان مثال، در بازارهای با نوسانات بالا، ممکن است استفاده از دورههای زمانی کوتاهتر مانند (۶، ۱۳، ۵) مفیدتر باشد. در تجربه شخصیام، استفاده از تنظیمات متفاوت بسته به شرایط بازار به من کمک کرده است تا سیگنالهای دقیقتری دریافت کنم.

۲. ترکیب MACD با سایر اندیکاتورها

استفاده از MACD به تنهایی ممکن است در برخی موارد منجر به سیگنالهای کاذب شود. بنابراین، ترکیب MACD با سایر اندیکاتورها مانند RSI، Bollinger Bands یا میانگینهای متحرک میتواند به افزایش دقت سیگنالها کمک کند. به عنوان مثال، در بازار ارزهای دیجیتال، ترکیب MACD با RSI به من کمک کرده است تا سیگنالهای خرید و فروش قویتری دریافت کنم.

۳. مدیریت ریسک

استفاده از MACD بدون مدیریت ریسک مناسب میتواند منجر به ضررهای سنگین شود. بنابراین، تعیین حد ضرر (Stop Loss) و حد سود (Take Profit) بر اساس سیگنالهای MACD بسیار مهم است. در تجربه شخصیام، استفاده از حد ضررهای پویا (Trailing Stop) بر اساس حرکت خط MACD به من کمک کرده است تا سودهای بیشتری کسب کنم و از ضررهای بزرگ جلوگیری کنم.

بخش چهارم: تجربیات شخصی و درسهای آموخته شده

در طول سالهایی که از MACD استفاده کردهام، چندین درس مهم آموختهام که به بهبود عملکرد معاملاتیام کمک کرده است:

- صبر و انتظار برای تایید سیگنالها: یکی از بزرگترین اشتباهات من در ابتدای کار، اقدام به معامله بلافاصله پس از دریافت سیگنال بود. با گذشت زمان، یاد گرفتم که صبر کنم و منتظر تایید سیگنالها از طریق سایر اندیکاتورها یا الگوهای قیمتی باشم.

- استفاده از MACD در تایم فریمهای مختلف: استفاده از MACD در تایم فریمهای مختلف به من کمک کرده است تا دید بهتری از روند کلی بازار داشته باشم. به عنوان مثال، استفاده از MACD در تایم فریم هفتگی برای شناسایی روند بلندمدت و استفاده از تایم فریم روزانه برای شناسایی نقاط ورود و خروج.

- عدم اتکای کامل به MACD: در حالی که MACD ابزار قدرتمندی است، اما نباید به تنهایی به آن اتکا کرد. ترکیب MACD با تحلیل بنیادی و سایر ابزارهای تکنیکال به من کمک کرده است تا تصمیمات معاملاتی بهتری بگیرم.

بخش پنجم: نتیجهگیری

اندیکاتور MACD یکی از ابزارهای ضروری در تحلیل تکنیکال است که به معاملهگران کمک میکند تا روندها، مومنتوم و نقاط ورود و خروج را شناسایی کنند. با این حال، مانند هر ابزار دیگری، استفاده از MACD نیاز به دانش، تجربه و مدیریت ریسک دارد. در تجربه شخصیام، استفاده از MACD به همراه سایر اندیکاتورها و ابزارهای تحلیلی به من کمک کرده است تا عملکرد معاملاتیام را بهبود بخشم و تصمیمات بهتری بگیرم. امیدوارم این مقاله به شما کمک کند تا از اندیکاتور MACD به طور موثرتری استفاده کنید و به اهداف معاملاتی خود برسید.

برای اطلاعات بیشتر میتوانید منابع زیر را بررسی کنید:

[…] آموزش استفاده از اندیکاتور macd (مکدی) […]